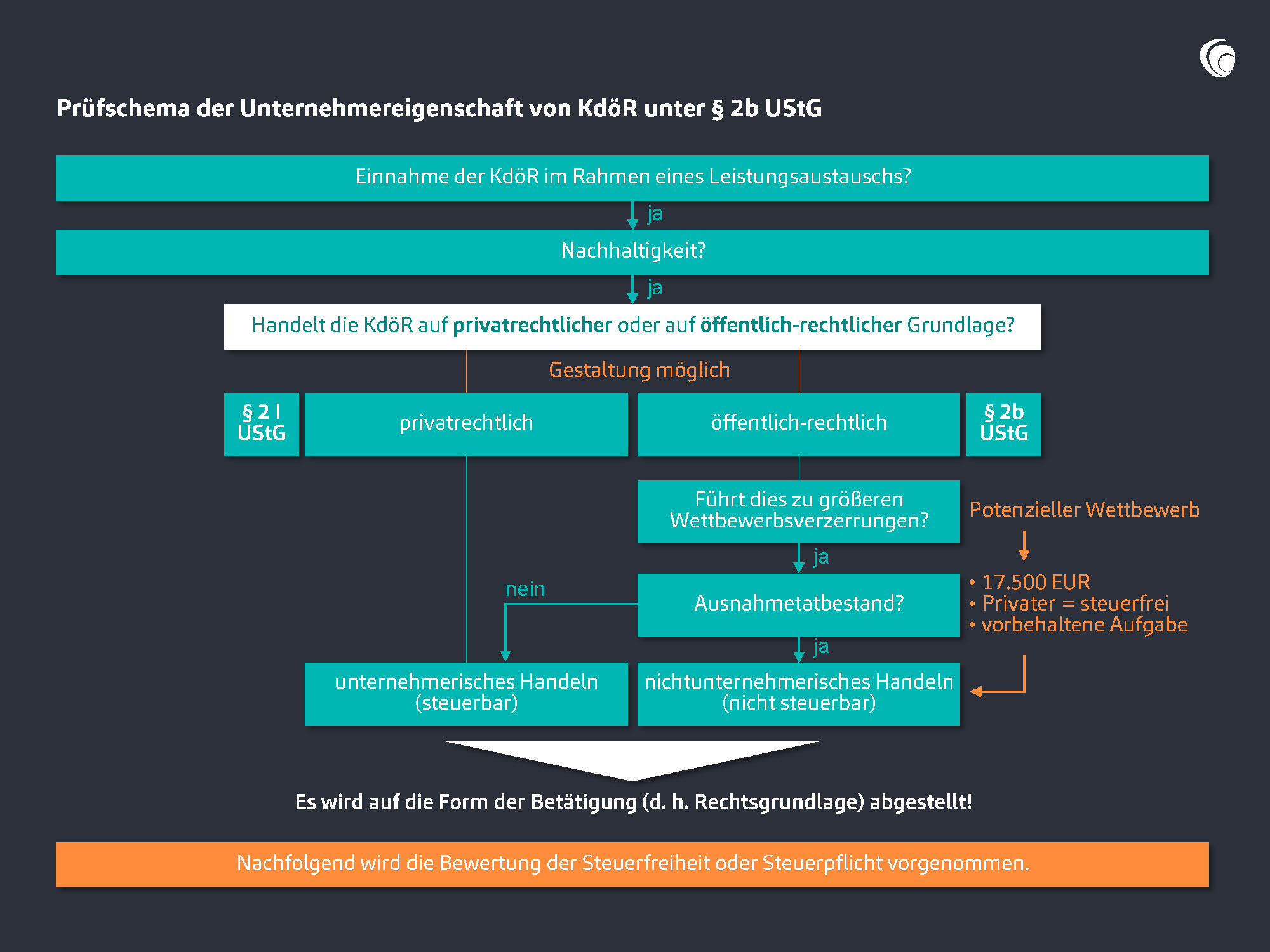

Die vor der Anwendung des § 2b UStG geltende Rechtslage knüpfte die für umsatzsteuerliche Sachverhalte relevante Unternehmereigenschaft von juristischen Personen des öffentlichen Rechts unmittelbar an den ertragsteuerlich geprägten Begriff der Betriebe gewerblicher Art (BgA). Insofern sind jPöR vor dem Anwendungszeitraum des § 2b UStG nur im Rahmen ihrer BgA Unternehmer im Sinne des Umsatzsteuerrechts und erbringen ausschließlich im Rahmen dieser nach § 1 Abs. 1 UStG umsatzsteuerbare Leistungen (§ 2 Abs. 3 UStG a.F.).

Der grundlegende Zweck von § 2b UStG liegt in der Angleichung des Unternehmerbegriffs für juristische Personen des öffentlichen Rechts an den Unternehmerbegriff privatrechtlicher Betätigungsformen und somit an die Vorgaben der Mehrwertsteuersystemrichtlinie der Europäischen Union. Übergangsweise besteht bis zum 31. Dezember 2024 einstweilen die Option einer Verlängerung der alten Rechtslage des § 2 Abs. 3 a.F. UStG. Die Maßgaben des § 2b UStG sind ab dem 1. Januar 2025 für alle juristischen Personen des öffentlichen Rechts bindend anzuwenden.

Die neue Rechtslage erfordert eine Neubewertung aller Tätigkeiten der öffentlichen Hand aus umsatzsteuerlicher Sicht. Dies hat in der Regel zur Folge, dass innerhalb der jPöR Bereiche spätestens ab dem Jahr 2025 über steuerpflichtige Leistungen verfügen, die bisher nicht steuerlich in Erscheinung getreten sind. Die Steuerpflicht wiederum führt zu einer Anpassung der bestehenden Struktur. Neben der Anpassung der vertraglichen Grundlagen der jeweiligen Leistungen ist innerhalb der Organisation sicherzustellen, dass die steuerpflichtigen Einnahmen nicht nur erkannt, sondern auch ordnungs- und fristgemäß erklärt werden.

Quick Check Umsatzsteuer – § 2b or not to be?

- 14.03.2024

- Lesezeit 3 Minuten

Der Übergangszeitraum für die Anwendung der alten Rechtslage endet mit dem 31. Dezember 2024. Demnach ist die Anwendung des § 2b UStG für sämtliche juristischen Personen des öffentlichen Rechts (jPöR) verpflichtend. Was gilt es jetzt zu beachten?

Status quo und Hintergrund der Einführung

Handlungsbedarf und vorbereitende Maßnahmen

Überprüfung und Aktualisierung des Einnahmen-Screenings

Im Zuge der verpflichtenden Anwendung des § 2b UStG wird zur Einhaltung der steuerlichen Pflichten ein umfassendes Einnahmen-Screening sowie eine Neubeurteilung der umsatzsteuerlichen Auswirkungen der Einzelsachverhalte nach den Maßgaben des § 2b UStG notwendig. Auch ein in der Vergangenheit durchgeführtes Einnahmen-Screening sollte auf Aktualität überprüft werden, insbesondere vor dem Hintergrund der in den letzten Jahren erlassenen Verfügungen und Schreiben der Finanzverwaltung sowie der Ergebnisse aus ersten Abstimmungen mit der Finanzverwaltung.

Hierbei unterstützen wir Sie mit dem webbasierten Baker Tilly “§2b-Tool”. Ihre Einnahmen werden lückenlos erfasst und nachhaltig dokumentiert. Unsere Vorgehensweise ermöglicht Ihnen einen übersichtlichen und effizienten Übergang in die komplexe Rechtsumgebung des § 2b UStG.

Prüfung der Vorsteuerpotenziale und Bestimmung etwaiger Quote

Sofern Tätigkeiten durch die neue Rechtslage steuerpflichtig werden, besteht im Gegenzug die Berechtigung zum Vorsteuerabzug für die bezogenen Leistungen. Für Leistungen, die nicht ausschließlich für steuerpflichtige Leistungen genutzt werden, ist eine Aufteilungsquote zu bestimmen. Die Bestimmung einer Quote, deren Umsetzung ohne größeren Verwaltungsaufwand möglich ist, erweist sich in der Praxis nicht selten als eine Herausforderung. Hierbei unterstützen wir Sie.

Anpassung der Organisations- und Vertragsstruktur

Für die Einhaltung der steuerlichen Pflichten ist entscheidend, dass alle steuerpflichtigen Leistungen fristgemäß erklärt werden. Durch die Entkoppelung vom Betrieb gewerblicher Art und die Vielzahl von geringfügigen Leistungen bedarf es einer Anpassung der bisherigen steuerlichen Organisationsstruktur. Ebenso sind die rechtlichen Grundlagen für die Leistungen hinsichtlich der neuen Rechtslage anzupassen.

In diesem Zuge überprüfen wir auch die bisherige umsatzsteuerliche Behandlung der Tätigkeiten und geben Empfehlungen für die „§2b-Zukunft“ bezüglich zu ändernder beziehungsweise zu optimierender Vereinbarungen.

Bei der Überprüfung und rechtssicheren Ausgestaltung aller umsatzsteuerlich relevanten Sachverhalte in Zusammenhang mit dem Übergang zu § 2b UStG stehen wir Ihnen gern zur Seite.