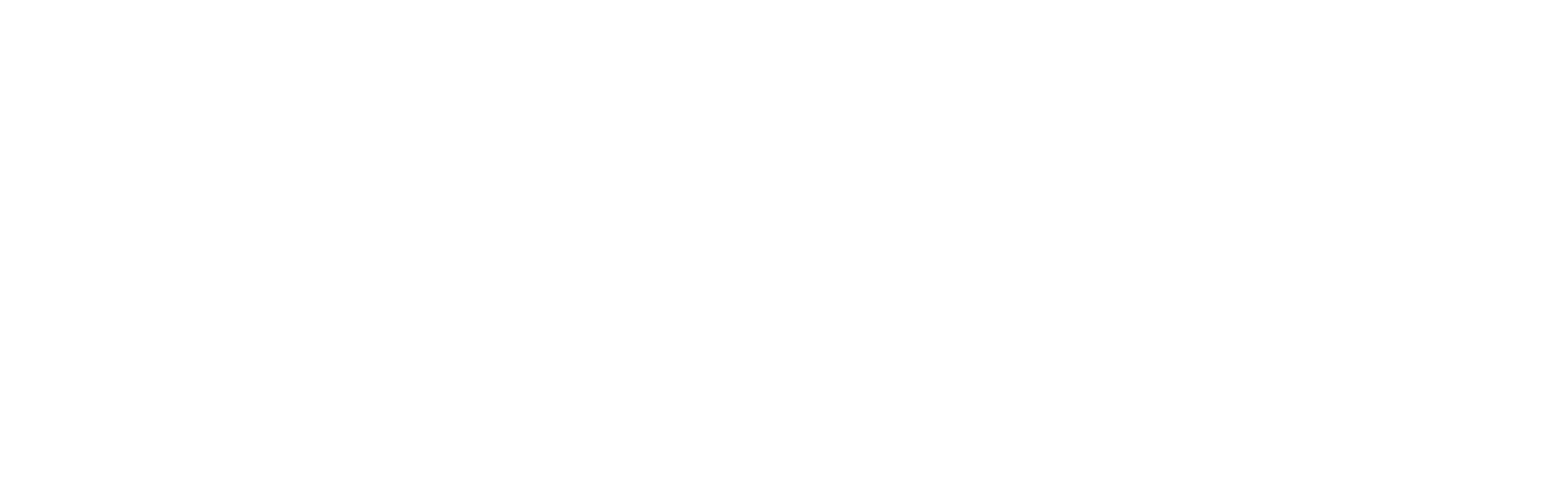

Zu den Diskussionen zwecks Fristen bzw. deren Verschiebung zum Zeitpunkt der Erstveröffentlichung dieses Beitrags siehe "Aktuelle Informationen zu DAC 6 aus unserem Newsroom" in der unten stehenden Box.

Die wesentlichen gesetzlichen Neuerungen wurden innerhalb der Abgabenordnung umgesetzt (§§ 138d bis 138k AO und des § 33 EGAO sowie die Ergänzungen des § 102 Abs. 4 AO durch Satz 3 und von § 379 Abs. 2 AO durch Nr. 1e bis 1g).

Ziel ist es, sogenannte „grenzüberschreitende Steuervermeidungspraktiken und Gewinnverlagerungen zeitnah zu identifizieren und zu verringern, um die Erosion des deutschen Steuersubstrats zu verhindern“ (BR-Drucks. 489/19). So jedenfalls die offizielle Darstellung des nationalen Gesetzgebers. Die ursprünglich im Referentenentwurf vom 30.1.2019 noch vorgesehene Anzeigepflicht auch bei rein nationalen Steuergestaltungen wurde nicht umgesetzt.

Neue Anforderungen an das Steuermanagement durch DAC 6

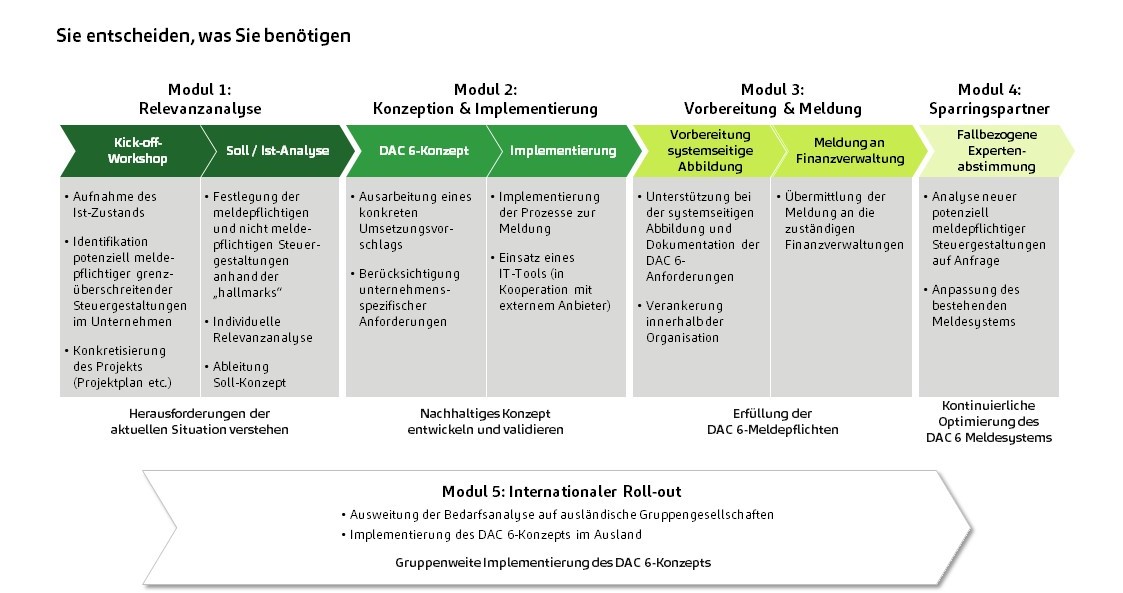

Diese Gesetzgebung stellt für alle eine Gezeitenwende dar und fügt sich doch in eine generelle Tendenz ein – die Steuerbereiche sowohl der Industrie als auch der Beratungshäuser sehen eine immer stärkere Prägung und damit Notwendigkeit prozessual gestützte Strategien zur (Inhouse-) Beratung und Dokumentation zu entwickeln. Denn mehr denn je definiert sich die Qualität der Arbeit von Steuerbereichen dadurch, wie man in 10 Jahren über die Beratungsergebnisse spricht. Mit anderen Worten – auch in 10 Jahren noch exakt dokumentieren zu können, warum eine Entscheidung genau so getroffen wurde und nicht anders ist das Ziel!

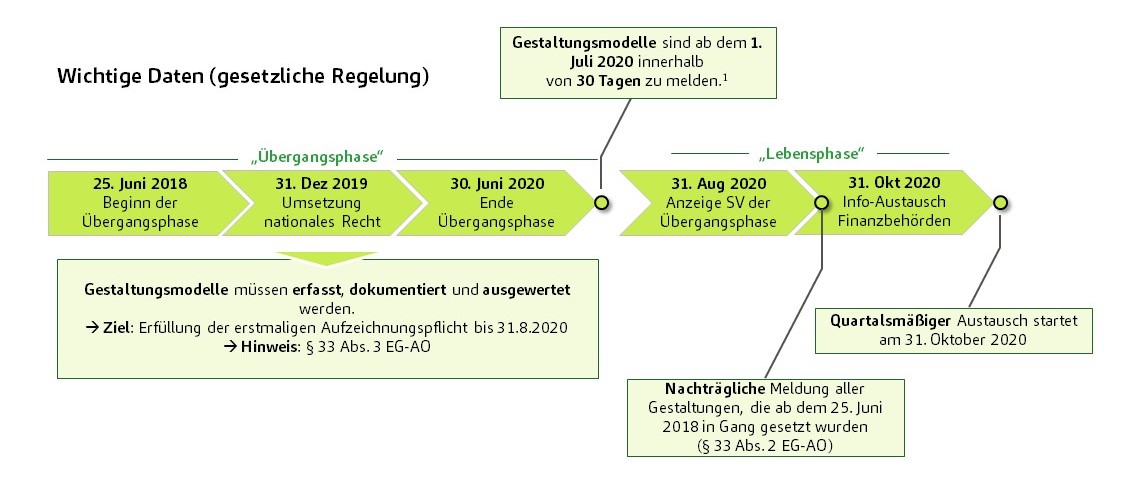

Die Herausforderung, den speziellen Anforderungen von DAC 6 zu genügen, liegt in einer angemessen strukturierten und integrierten Logik zur Identifizierung und Umsetzung der (potenziellen Meldepflicht).

Wir definieren diesen wie folgt: